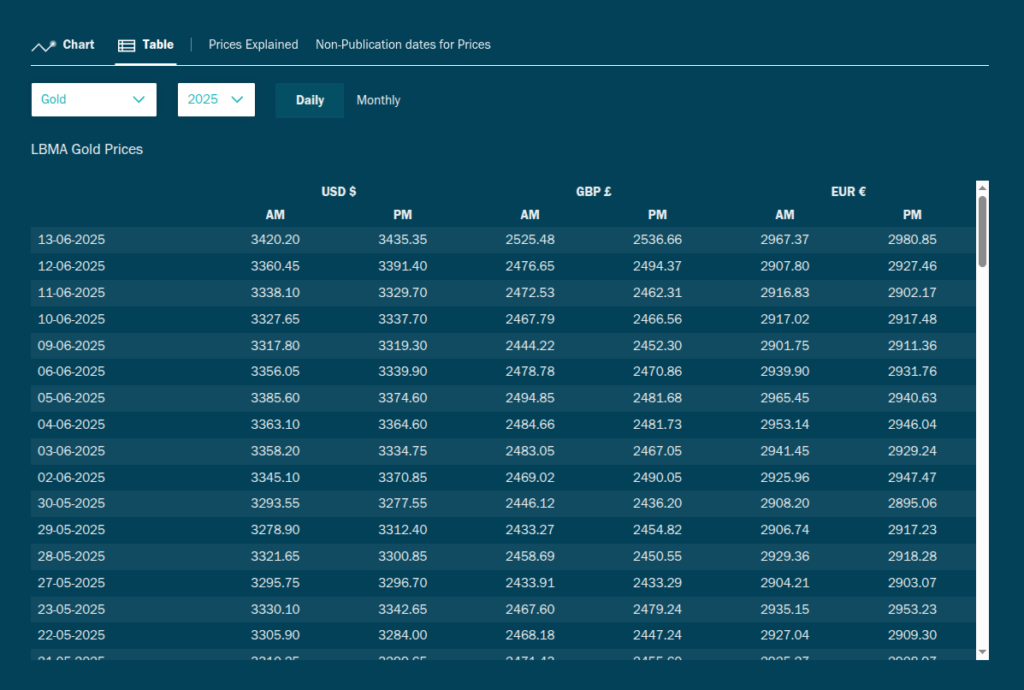

Ve své nejnovější čtvrtletní zprávě z neděle 6.12, se BIS zaměřila na tuto nejnovější tržní nesrovnalost (čti: „bobtnající průšvih“). Podle BIS, přezdívané „centrální banka všech centrálních bank“, jsme v posledních kvartálech byli svědky neobvyklých cenových korelací na dluhopisových trzích. Swapové spready amerických dolarů (tedy rozdíl mezi konstantní sazbou swapu a jeho variabilní částí, tedy výnosovou křivkou státních dluhopisů) se dostaly do záporu a vykazovaly tedy opačnou tendenci než euroswapy (viz graf , levý panel).“

Vzhledem k tomu, že smluvní strany na trzích s deriváty, což jsou obvykle banky, mají menší bonitu než vláda, jsou jejich swapové sazby obvykle vyšší než výnosová křivka státních dluhopisů, a to kvůli vyššímu rizikovému prémiu. Proto negativní spready signalizují možnou tržní nesrovnalost (čti: „bobtnající průšvih“). Jedna skupina faktorů souvisí s podmínkami nabídky a poptávky, které panují na úrokové sazbě swapu a na trzích se státními dluhopisy. Na trzích se swapy patří mezi hybné síly, jež dokážou stlačit swapové sazby, např. kreditní vylepšení ve swapech, které vykrývají rizika ohledně poptávky ze strany emitentů podnikových dluhopisů. Dále sem patří investoři, kteří usilují o uzamčení dlouhodobých durací, tj. senzitivity vývojové křivky (např. u pojišťoven a penzijních fondů) a to tak, že fixují fixní sazby prostřednictvím swapů.

Autor: Tyler Durden

Zdroje: BIS

Editoři: dh, dm